Los bárbaros castigan el imperio de los hedge funds con la abrumadora fuerza de sus números. El imperio financiero se ve asediado por la plebe, a la que no se suele reservar un papel principal en la mesa de las grandes decisiones. Grandes compañías se ven obligadas a buscar capital para compensar las pérdidas en apuestas especuladoras en las que creían tener garantizado el éxito. Los renegados hacen valer su poder a pesar de sus escasos conocimientos financieros.

La guerra de Reddit contra los fondos que apostaron a la baja contra la empresa GameStop puede dar lugar a todo tipo de hipérboles sobre una situación que no estaba aparentemente en el manual del inversor financiero. Como muchas tormentas bursátiles, puede terminar con tanta rapidez como comenzó. Algunos de los que se unieron a la fiesta después de leer lo que se había escrito en los medios pueden perder mucho dinero.

Y sin embargo, no se puede desdeñar como otro de esos ejemplos basados en la idea de que internet vuelve locos a los que tienen el poder y al final ganan los de siempre. The Wall Street Journal dedicó la mayor parte de la primera página del miércoles al tema con dos artículos y cuatro gráficos. The New York Times destacó la noticia en la zona central de la portada, debajo de un mapa con la incidencia del coronavirus en EEUU, con un titular indudablemente con gancho: «El ‘dinero estúpido’ gana por inteligencia a los titanes de Wall Street».

El artículo se cerraba de esta manera:

Pero para los traders de Reddit, la victoria importante fue siempre la simbólica. Podrían perder hasta la camisa, pero han enviado el mensaje de que, con la pasión necesaria y el emoji de la nave espacial, una multitud de degenerados profanos e irreverentes –una vez más, son sus palabras, no las mías–, puede poner patas arriba al mercado bursátil.

Las hordas están aquí y Wall Street nunca volverá a ser el mismo.

El New York Post optó por el cachondeo en su portada, como le corresponde a un tabloide.

El New York Post optó por el cachondeo en su portada, como le corresponde a un tabloide.

[Las ventas en corto permiten a los fondos apostar por que un determinado valor descenderá en bolsa, lo que es más fácil cuando es una empresa en decadencia o, en el caso de bonos, un país del que hay dudas de que pueda pagar su deuda. Consiguen acciones ‘prestadas’ de una empresa que tendrán que devolver más adelante. Ni siquiera tienen que depositar todo el dinero. Aspiran a que el valor baje y en ese momento obtendrán un gran beneficio. Antes han vendido a 100 las acciones conseguidas, provocando su descenso, y cuando bajen a 50 las comprarán para poder devolverlas. La diferencia es el beneficio. Mejor explicado, aquí.]

Las operaciones habituales de los fondos en relación a la empresa GameStop, una cadena de tiendas de videojuegos sin mucho futuro se vieron afectadas por la decisión de un foro de Reddit dedicado a inversiones (WallStreetBets, 4,4 millones de inscritos), cuyos seguidores optaron por la vía contraria, comprar acciones de GameStop, lo que elevó su precio y cortocircuitó la estrategia de los fondos. Lo que quiere decir que empezaron a perder dinero. Muchísimo dinero.

Uno de esos fondos, Melvin Capital, ha tenido que conseguir 2.750 millones procedentes de nuevos inversores para mantenerse a flote.

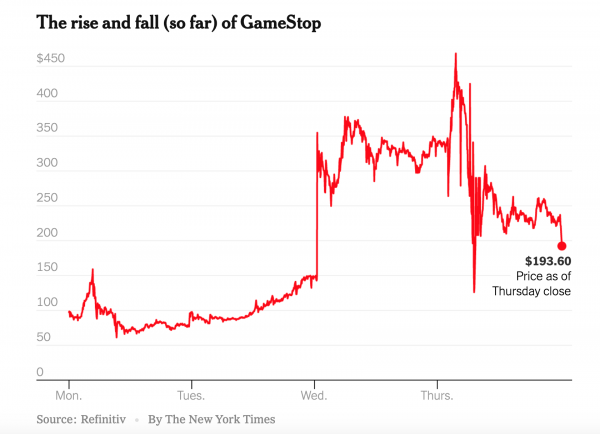

Para contrarrestar esta tendencia, los fondos implicados hicieron lo que se hace en estos casos. Reducir pérdidas. Comprar esas mismas acciones que querían hundir. Cuanto más tardes en cambiar de estrategia, más dinero perderás. Eso provoca un efecto bola de nieve, por el que el valor de esa acción, de repente tan codiciada, alcanza niveles absurdos. GameStop valía en bolsa unos 2.000 millones de dólares en diciembre. El miércoles, llegó a alcanzar un valor de 26.500 millones, sobre el papel (más que Delta Air Lines), lo que obviamente no tiene mucho sentido en la economía real. Pero esto no es la economía real. Es la Bolsa.

— alex (@alex_abads) January 27, 2021

¿Especulación? Desde luego. Por ambos lados. En la economía real, las tiendas que venden videojuegos en formato físico, como si no pudieras descargarlos en internet, no se han convertido en los nuevos ‘blue chips’ ni van a competir en valor con Apple o Amazon.

En otras palabras, los renegados de Reddit están cometiendo los mismos excesos con los que una parte de Wall Street se ha ganado la vida tan ricamente en las últimas décadas. Así funcionan los mercados financieros.

Pero, como son unos aficionados –hasta para atracar bancos, hay que tener experiencia—, los consideran un peligro y alguien tenía que hacer algo al respecto.

Y lo hicieron. La empresa Robinhood –sí, ese es su nombre– que permite a los particulares invertir por su cuenta de forma gratuita o por un precio mínimo decidió cortar el grifo el jueves en el caso de algunos valores, aquellos, no sólo GameStop, elegidos por los usuarios del foro. Lo hizo impidiendo que se compraran acciones de esas compañías a través de su aplicación. Estaba disparando contra su propio modelo de negocio, lo que sin duda es extraño. Se había pasado al otro bando en el bosque de Sherwood. No hay que ser muy mal pensado para sospechar que el sheriff de Nottingham tuvo algo que ver.

Como consecuencia, las acciones de GameStop empezaron a bajar. Una vez que Robinhood puso en marcha las nuevas restricciones, con el argumento de que estaban obligados a hacerlo para no vulnerar la regulación gubernamental sobre inversiones, las acciones de GameStop cayeron un 75% en 90 minutos. Al final de la jornada del jueves, las pérdidas se quedaron en un 44%.

El giro de la trama no es tan sorprendente si leemos que Robinhood consigue sus mejores cifras gracias a sus no muy públicos negocios con las grandes empresas de Wall Street. Este mismo año, la SEC (Comisión del Mercado de Valores) le multó con 65 millones de dólares por ocultar esa fuente de ingresos.

En EEUU, las risas se acaban cuando la Casa Blanca o el Congreso deciden que van a prestar atención a lo que está pasando. El problema viene después si alguien consigue que el Departamento de Justicia se fije más en detalle, y detrás del departamento viene el FBI y las risas se convierten en muecas.

La decisión de Robinhood ha despertado el interés de algunos congresistas, que como mínimo tienen la capacidad de mantener viva la polémica. La congresista demócrata Alexandria Ocasio-Cortez cargó contra Robinhood por su decisión de vetar las compras por los particulares «mientras los hedge funds son libres de hacerlo cuando les parece bien». El senador republicano Ted Cruz dijo que estaba de acuerdo con ella (lo que ocasionó un considerable cabreo de la neoyorquina, ningún demócrata que se precie quiere tener nada que ver con un tipo como Cruz).

La posible derivada política comenzó a cobrar fuerza cuando el senador demócrata, Sherrod Brown, que resulta que preside el Comité de Bancos del Senado, dijo en un comunicado que planea convocar una sesión especial de la Comisión para investigar los acontecimientos de Wall Street de los últimos días. Y en términos muy claros sobre sus prioridades. «La gente de Wall Street sólo se preocupa por las normas cuando es la perjudicada. Es hora de que la SEC y el Congreso hagan que la economía funcione para todos, no sólo para Wall Street».

Aquí es donde hay que recuperar una frase muy citada sobre el mercado bursátil. «Un mono con los ojos tapados lanzando dardos a la sección de economía de un periódico podría seleccionar una cartera de valores que funcionaría tan bien como otra cuidadosamente elegida por los expertos», dijo en un libro en 1973 Burton Malkiel, profesor de la universidad de Princeton.

La frase es muy buena, pero lo mejor es que algunos estudios posteriores confirmaron la idea. No con monos, porque el trabajo de campo hubiera sido complicado, sino con valores elegidos completamente al azar.

La diferencia es que los monos no pueden llamar a una empresa como Robinhood para que ponga fin a la osadía de los bárbaros.